Рубрикатор статей

17.03.2023

0

14909

5

Хороший кредитный рейтинг

Если говорят, что у человека высокий кредитный рейтинг, это значит, что у него большие шансы получить кредит на хороших условиях. То есть — с максимальным сроком и объемом и по выгодной ставке. Но немногие знают, что преимущества высокого рейтинга не ограничиваются одним кредитованием.

Персональный кредитный рейтинг (ПКР) сравнительно недавно начал присваиваться заемщикам и использоваться банками для проверки их финансовой репутации. Даже на развитых рынках этот инструмент вошел в массовый обиход только в конце 90-х годов. До этого считалось, что рейтинги могут иметь лишь крупные компании, чтобы эффективней размещать среди инвесторов ценные долговые бумаги.

Но по большому счету оценки, присваиваемые специализированными агентствами, играют ту же функцию, что и ПКР. А именно — сводят воедино информацию о заемщике и дают ее в адаптированном виде, понятном максимально широкому кругу заинтересованных лиц.

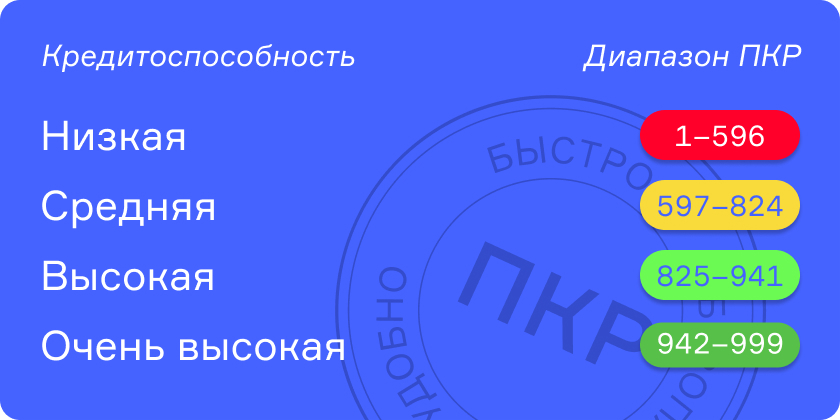

То же самое делает и НБКИ для каждого заемщика, то есть адаптирует и сводит все записи истории в один показатель, число, которое и является рейтингом. Только у ПКР шкала доступней и проще, находится в диапазоне от 1 до 999 баллов и интуитивно понятна каждому заемщику. Чем выше балл — тем больше шансов на одобрение заявки, тем лучшие условия кредитования банки предлагают заемщику.

В чем трудность определения четких критериев хорошего рейтинга

Главный вопрос, который должен волновать заемщика: какой ПКР является хорошим, а какой — плохим? Четкие границы определить крайне сложно. Почему? Все банки, принимая решение о том, выделять кредит или нет, смотрят в первую очередь на качество кредитной истории и анкетные данные заемщика. Однако решения они могут принять совершенно разные, потому что ставят перед собой различные цели и используют разные критерии оценки.

Какой-то банк будет счастлив выдать кредит госслужащему с тремя детьми и уровнем ПКР 550 баллов, а, например, одинокий строитель с рейтингом 600 баллов в том же банке может встретить отказ. Зато у другого кредитора все будет наоборот: строителю дадут заем, а госслужащему — нет.

Тем не менее в НБКИ придумали, как помочь заемщику самостоятельно определить, насколько высок их рейтинг. В частности, бюро ввело четыре цветовых индикатора качества, за каждым из которых будет закреплен определенный диапазон рейтинговой шкалы.

Красный цвет означает низкую кредитоспособность, желтый — среднюю, светло-зеленый — высокую, а ярко-зеленый — очень высокую.

Благодаря новациям заемщики смогут лучше понимать качество своей кредитной истории, а также иметь возможность сравнивать и сопоставлять свой ПКР с рейтингами других людей. Но при этом рейтингуемые должны помнить, что индикаторы рейтинга не являются гарантией получения кредита.

То есть если вчера ПКР был среднего качества, а сегодня перешел в разряд высокого, это не значит, что в банке, где прежде отказывали в кредите, сейчас его с готовностью выдадут. Шансы на это повысятся, но отказы тоже будут возможны. Более того — даже заемщику с высшим рейтингом могут отказать, потому что кроме качества кредитной истории банки смотрят на стабильность доходов и ряд других показателей.

Хотя основной принцип остается неизменным: чем выше ПКР, тем лучше для заемщика и тем выше шансы на получение кредита с выгодными условиями.

Как сделать так, чтобы ПКР стал хорошим

Записи о сделанных платежах

Это наиболее значимая часть истории, которая показывает степень добросовестности заемщика. По ним можно проверить, вовремя ли был сделан взнос и в полном ли объеме. В случае если имела место просрочка — насколько она велика, сколько дней прошло с момента последнего платежа, были ли внесены дополнения в договор.

Записи эти непосредственно влияют на значение ПКР. Если платежи сделаны вовремя, в этом случае повышаются шансы заемщика взять кредит на более выгодных условиях. Если же график платежей исполняется неаккуратно, имеют место просрочки и выплаты в неполном объеме — ПКР начинает снижаться.

В меньшей степени влияют на ПКР другие записи, хотя они также имеют значение:

- Заявки на получение новых кредитов: чем их больше в ограниченный период времени — тех хуже для значения ПКР;

- Состав кредиторов: если заемщик обращается за микрозаймами в микрофинансовые организации, это негативно воспринимается многими банками;

- Поручительства за другого заемщика поднимает ПКР, если кредит гасится полностью в соответствии с графиком платежей;

- Частота подаваемых заявок: большое количество запросов за ограниченный период времени (например, месяц) также отрицательно влияет на размер рейтинга. Для потенциального кредитора это верный знак, что потенциальный клиент испытывает острую потребность в деньгах и риски его кредитования могут быть повышенными.

- Нулевая активность заемщика также не способствует повышению ПКР. Если человек много лет не брал кредиты, его ПКР начинает снижаться, а банки — с большей осторожностью выделять новые займы.

- Отказ банка в кредите. Если банк отказывает заемщику, в информационной части кредитной истории он должен записать основание своего решения. Это полезно и для самого заемщика, и для следующего кредитора. Однако понятно, что запись о том, что кредит не был выдан из-за «несоответствия между заявкой и информацией, известной кредитору» не прибавит шансов при попытке получить заем в другом месте.

- Судебные решения по принудительному взысканию некредитных обязательств. Если любой гражданин в течение 10 дней на исполнил такое решение, у него может появиться соответствующая запись в кредитной истории. А если кредитной истории нет — ее сформируют.

Зато все одобренные кредиты и записи об их успешном погашении в соответствии с установленными сроками неизменно повышают рейтинг и увеличивают шансы на новые, более выгодные займы.

Почему за повышением ПКР нельзя обращаться к посредникам

Часто в интернете можно найти рекламу организаций, которые уверяют, что способны исправить записи кредитной истории и поднять ПКР. Но заемщикам следует знать, что большинство таких объявлений не имеют никакого отношения к официальным БКИ, а существенная их часть — мошеннические.

В чем подвох таких рекламных предложений?

- Запрашивать отчет может только сам заемщик или банк-кредитор с разрешения заемщика. То, что в итоге выдают такие сайты, кредитной историей не является.

- «Исправлять» записи в истории можно только при обнаружении в них недостоверных сведений, для этого есть определенная процедура оспаривания.

- Официальный запрос КИ должен подтверждаться идентификацией субъекта через портал государственных услуг. Так защищаются персональные данные заемщика. У мошенников ничего подобного нет.

- Кредитный отчет можно получить только в официальном БКИ, включенном в реестр Банка России. Больше нигде.

Соответственно, заемщики, которые поддаются на призывы аферистов, рискуют не только своими деньгами, но и персональными данными — не говоря уже о том, что к повышению ПКР это не приведет.

Как определить сайт настоящего БКИ

Владимир Шикин, заместитель директора по маркетингу НБКИ, в интервью «Автостат»:

Персональный кредитный рейтинг задумывался и реализовывался как портрет кредитного поведения российского заемщика — физического лица. При его расчете НБКИ учитывает только записи из кредитной истории. В этом, как мы считаем, заключается его отличие и одновременно преимущество по сравнению с кредитными рейтингами, которые присваивают рейтинговые агентства юридическим лицам. <...> Этот перечень законодательно стандартизирован, что полностью исключает риск субъективности при выставлении рейтинга.

Запрашивать и проверять кредитную историю и ПКР можно только на официальном сайте лицензированного БКИ. В НБКИ это делается в личном кабинете заемщика. Только здесь в любое время можно рассчитать свой рейтинг, причем сделать это совершенно бесплатно.

Для безошибочного определения официального сайта бюро кредитных историй придумана специальная маркировка. В поисковой системе Яндекс такие ресурсы сопровождаются специальным знаком «ЦБ РФ», показывающим, что они принадлежат организации, сведения о котором внесены в Государственный реестр бюро кредитных историй.

Области применения ПКР

Одними из первых удобство ПКР оценили страховщики. При обязательном страховании (например, автогражданской ответственности) хороший балл может существенно снизить платеж клиенту.

Свой интерес имеют и представители отраслей, где должно происходить регулярное внесение новых платежей, например управляющие компании ЖКХ и операторы связи. Включение ПКР в систему тарифов также позволит сэкономить добросовестным заемщикам.

Еще одна большая область, где ПКР может оказаться кстати — это хедхантинг. Для поиска новых сотрудников каждый работодатель тратит массу усилий и средств. С новым инструментом задача существенно облегчается. Такой поворот, кстати, заставит задуматься тех заемщиков, которые считают, что рейтинг им ни к чему, и пренебрегают необходимостью своевременно возвращать кредиты.

Впрочем, несмотря на то, что в западных странах, особенно США и Канаде, увеличение роли индивидуальных кредитных рейтингов уже стало реальностью, в России это во многом дело будущего, хоть и не такого далекого. Но даже если человек не собирается брать кредит или страховать автомобиль, пренебрегать значением ПКР никогда не следует. Хорошая оценка — это не только путь к лучшему кредиту, но и аналог положительной характеристики, которая сможет помочь в самых неожиданных ситуациях.

читайте по теме

03.12.2022

5

6607

читайте по теме

16.06.2023

24

5994

Оставьте первый комментарий